Кредиты как неизбежная составляющая современного общества

Кредитование является одним из эффективных инструментов развитие экономики страны, т.к. ее поддержание и совершенствование не представляется возможным без обеспечения финансовыми ресурсами, необходимых для балансирования системы оборота доходов и товаров. В статье рассмотрены понятие кредита, условия его получения в зависимости от его вида, и кто может его оформить. Также проанализированы самые популярные кредитные условия среди населения России и цели, на которые чаще всего люди берут кредит.

В 80-е и 90-е годы 20-го века немногие из населения знали, что значит кредит, и практически единицы использовали это финансовое средство. В основном кредиты использовались организациями, колхозами, совхозами. Банковская система была единой монополией – Сбербанком. У населения такие кредиты не пользовались большой популярностью. Людям не нужны были кредиты, заработной платы хватала на жизнь.

В современном мире даже детям известно, что такое кредит. От молодых людей до пенсионеров все люди «опутаны» кредитами, и никто не удивляется. Совсем наоборот, сложно найти человека без долгов. Этому способствуют большие и расширенные сети различных банковских учреждений, финансовых организаций и банков. Легкая доступность к кредитам. Большой выбор банковских услуг расширяется с каждым годом, предлагая самые заманчивые предложения для клиентов. Поскольку покупательские способности населения малы, и потребности с каждым годом растут, человек легко оформляет кредит. Не всегда это решение осознано и до конца продумано. Разберем что же такое кредит.

Кредит - это деньги или товары, которые банк или другая кредитная организация выдает заемщику в долг. Чаще они выдаются под проценты, но бывают исключения, если это мера поддержки. В 2020 году, например, малые бизнесы из отраслей, пострадавших от коронавируса, могли получить беспроцентные кредиты для выплаты зарплаты работникам. Правоотношения между клиентом и кредитором закрепляются кредитным договором. Ключевые условия договора кредитования – сумма, срок и процентная ставка. Они различаются в соответствии с политикой банка, видом кредита, цели кредита, характеристиками клиента. Существует закономерность, что чем более длительный срок кредитования, тем меньше процентов, и наоборот.

Заемщику следует гарантировать возвращение денег. Для этой цели он может пользоваться поручительством, выплатой неустойки, залогом и банковской гарантией. При оформлении кредита кредитором может являться Банк или организация с лицензией от Центробанка, юрлицо или ИП. Предмет договора: деньги, продукция. Кредит оплачивается частями по графику, всегда имеет процентную ставку и срок возврата, всё это прописано в письменном договоре. В случае не уплаты, просрочка грозит штрафом.

Кредиты можно получить гражданам, компаниям, даже странам. В то же время цели заемщика различны:

- Физлица берут кредиты, дабы оплатить покупку для себя или своей семьи. Это обычно необходимо в случае, когда личных сбережений не хватает.

- Компании инвестируют заемные средства в оборотный капитал или развитие предпринимательской деятельности. Например, приобретают оборудование, оплачивается ремонт помещений, оплачиваются услуги поставщиков или обеспечивают участие в конкурсе.

- Государство берет кредит, если доходов не хватает для покрытия дефицита госбюджета.

Кредиты для граждан и компаний выдают банки, а для государств - центральные банки других стран. Банки вносят полученные деньги в оборот, и на них зарабатывают. Например, они обеспечивают процентные выплаты другим клиентам для привлечения денег.

Требования заемщика зависят от того, какая стратегия банка и какой вид кредитования. Физлицам обычно предъявляются следующие требования:

- Возрастная категория от 18 до 65 лет, а по лояльным программам – до 75 лет. Выдача ипотеки осуществляется с 21 года.

- Статус резидента, постоянной или временной прописки.

- Платежеспособность. Чем больше кредитная сумма, тем более тщательно проверяются финансовые состояния: постоянные доходы, официальные трудоустройства.

- Хорошая история кредитования. Заемщик не должен иметь просрочки по платежам и уклонения от ранее оформленных кредитов.

- Наличие объектов обеспечения. К примеру, недвижимость, транспортные средства и всё, что может быть взято в залог, если условия кредита требуют.

Человек должен подтвердить платежеспособность, отсутствие признаков банкротства и чистоту кредитной истории. Условия предоставления кредита зависят от банка, финансового состояния клиента, целей, по которым оформляется заем. Например, в банке могут обратить внимание на опыт работы, возраст клиента, постоянную регистрацию.

Формы кредитов различаются в зависимости от того, кто их выдает:

Банковские кредиты. Это деньги, которые выдают банки: физлицам, предпринимателям и компаниям. Физлица берут кредиты под крупные траты, а организации – на увеличение оборота и развитие. Процентная ставка по кредиту устанавливается банком самостоятельно по ключевой ставке - минимальному проценту, под которым можно взять кредит или сдать деньги в Центробанк на хранение.

Коммерческие кредиты. Коммерческие кредиты иногда называют товарными.

Кредитор в данном случае является не банком, а юридическим лицом или индивидуальным предпринимателем. Он передает кредитору – фирме или ИП – денежные средства или товары в рассрочку. Например, фирма может купить товар оптом, получить его сразу и оплачивать частями. Закон не регламентирует процентные ставки коммерческого кредитования: они оговариваются сторонами и отражены в договорах.

Государственные кредиты. На одной стороне кредитор или заёмщик является государством, на другой - юридическим или физическим лицом. Для того, чтобы получить кредит у граждан государство выдает облигации, долговые бумажки. При покупке их физическое лицо или компания, как бы дает в долг деньги государству, и может ожидать процентных выплат. Иногда государство выступает кредитором — например, когда выдает льготную или военную ипотеку.

Международные кредиты. Выдается государству или крупным компаниям, чтобы создать проекты в масштабах государства. Кредиты могут быть выданы Международным валютным фондом, зарубежным правительством и международными финансовыми компаниями.

Основные виды банковских кредитов

Есть несколько видов кредитов в зависимости от условий и целей кредитования.

Потребительский кредит. Это наиболее популярная форма кредитования физических лиц. Потребительские кредиты предоставляются для бытовых и личных потребностей, например, для лечения, образования, путешествий, ремонта, покупки бытовой техники или компьютера.

Ипотечный кредит. Ипотеку берут, чтобы купить недвижимость. Неважно, для каких целей приобретают помещение. Ипотека работает так: клиент берет кредит и оставляет в залог квартиру, которую купил на эти деньги. Он может пользоваться этой недвижимостью, но, если он перестанет выплачивать долг, ее заберут. Для покупки недвижимости берут ипотеку. Неважно, в каких целях приобретаются помещения. Ипотека действует так: клиент берёт кредит, оставляет квартиру в залог, купленную на эти средства. Он может использовать эту недвижимость, однако, если перестанет платить долг, ее заберут.

Автокредит. Такой кредит берется для приобретения автомобиля. У него ниже процентная ставка, чем у потребительского кредита, а среднемесячный размер платежа от 12 тысяч до 15 тысяч. Обычно заемщик оплачивает первый взнос за машину своими денежными средствами.

Кредит под залог имущества. Банк может предоставить кредитору деньги под залог имущество - автомобиль или недвижимость. Если вы взяли кредит на автозалог, банк забрет транспорт до погашения задолженности. Средняя ставка таких кредитов - от 5,9%. Плюсом такого рода кредитования является то, что поручители не нужны, а банк не проверяет кредитные истории и показатели доходов. Залог недвижимости выдается в размере нескольких сотен тысяч рублей до миллиона рублей. Главное - чтобы цена объекта не была меньше суммы залога. Для банка - это самая надежная гарантия исполнения обязанностей.

Кредитная карта. Это пластиковые карты, способом использования похожие на дебетовые. С них можно оплатить покупку, бронировать гостиницы, купить билет на концерт. Но на ней лежат деньги, не принадлежащие владельцу карты. Это кредит, который можно использовать в любой момент. Для того чтобы его погасить, необходимо внести недостающую сумму на карту, а также проценты за пользование деньгами. Есть и дебетовые кредиты с возвратом: на них деньги принадлежат клиенту, но, если их недостаточно, можно превышать лимиты и тратить заемные деньги.

POS-кредитование. Кредиты POS или кредиты Point of Sales оформляются прямо на сайте или в магазине, они являются самым быстрым видом потребительского кредитования. Он выдается на сумму не более 500 тысяч рублей в соответствии с договоренностью магазина и банка. Принцип работы кредитования POS таков: клиент направляет заявку о кредите, после получения одобрения банка переводит деньги в магазин, клиент возвратит сумму в банк в течение 3-36 месяцев. Решение по заявки занимает до 2 минут, все процессы получения POS кредита занимают до 10 мин. Далее мы определили какие кредитные условия чаще всего выбирают люди.

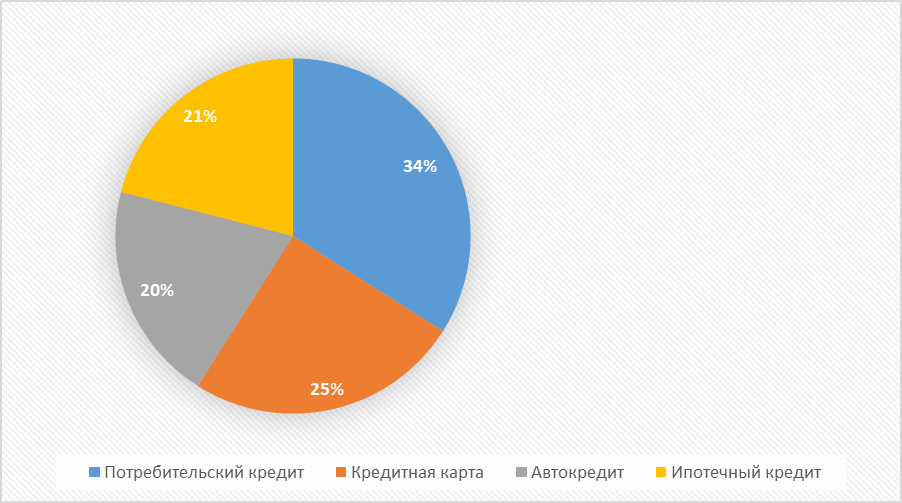

Проведенный опрос среди граждан России позволил сделать определенные выводы (см. Рисунок 1). Лидером банковских продуктов для физлиц является кредит потребительского типа. Он чаще всего применяется для решений временных финансовых вложений: приобретения мебели, техник, ремонта, прочие расходы на бытовые нужды. Деньги можно выдавать наличными или на карту. Срок исполнения задолженности составляет от месяца до семи лет. Чаще всего для получения суммы до 300 тыс. рублей достаточно паспорта гражданина Российской Федерации. Займ большой суммы одобрят после того, как вы получите справку о доходе и с места работы или предоставите залоговое имущество. Более подробную информацию о условиях и требованиях вы можете узнать прямо в офисе банка. По данным исследования, потребительский кредит пользуется популярностью в основном среди россиян до 40 лет и берут его чаще на покупку автомобилей или ремонт квартиры. Кредитные карты занимают второе место по популярности — их предпринимают 21% оппонента. Самый большой спрос на них имеют «миллениалы» и «зумеры», т.е. россияне до 40 лет. Также 20,4% россиян получили кредиты на покупку автомобилей, 19,4% на покупку гаджетов и электроники, 15,9% на ремонт - выяснили эксперты. 8,8% людей брали ссуду, чтобы перекредитовать старые долги.

Рисунок 1. Кредиты населения России за 2022 год.

Меньше всего в целях кредитования расходы на путешествие, лечение, помощь близким и родным, обучение, организации мероприятий, таких как свадьбы или юбилеи. Главные преимущества кредитования участники назвали - возможность потратить средства в нужном моменте (65,4%) не необходимость одалживать деньги у друзей и близких (17,6%) и накопления средств (9,5%). «Еще 7,5% респондентов считают, что кредит – единственная возможность совершить действительно крупные покупки», — отмечается в опросе. Среди главных недостатков кредитования россияне выделяли необходимость переплаты за товары - считает почти половина 45,6%. Каждый пятый не любит отдавать часть зарплаты, чтобы погасить долг, и 34,6% не устраивает потенциальный риска попасть в долговую яму.

Таким образом, экономические отношения между кредитором и заемщиком в результате кредитования принято разделять на виды, каждый из которых имеет уникальные характеристики и свою историю. В настоящее время, кредит является неотъемлемой частью рыночных отношений и как бы не хотелось думать иначе, но без этой экономической категории просто не обойтись.

- Изменение условий банковского кредитования: официальный сайт URL: http://www.cbr.ru/statistics/?PrtId=sors (дата обращения 10.04.2023)

- Лаврова М. И., Худорошкова М. А. Проблемы развития ипотечного кредитования в России // Молодой ученый. — 2016. — № 10.5. — С. 36–38.

- Таразова Г., Рафиков Р.И. Механизм кредитования малого бизнеса // Современные научные исследования и разработки. – 2018. – Т. 1. – № 4 (21). – С. 493-495.

- Тарханова Е. А., Бабурина Н. А. Современные тенденции развития банковской системы России: аналитический аспект // Журнал экономика и предпринимательство. – 2014. – С. 271–277.

- Федеральная служба государственной статистики URL: https://gks.ru (дата обращения 10.04.2023)